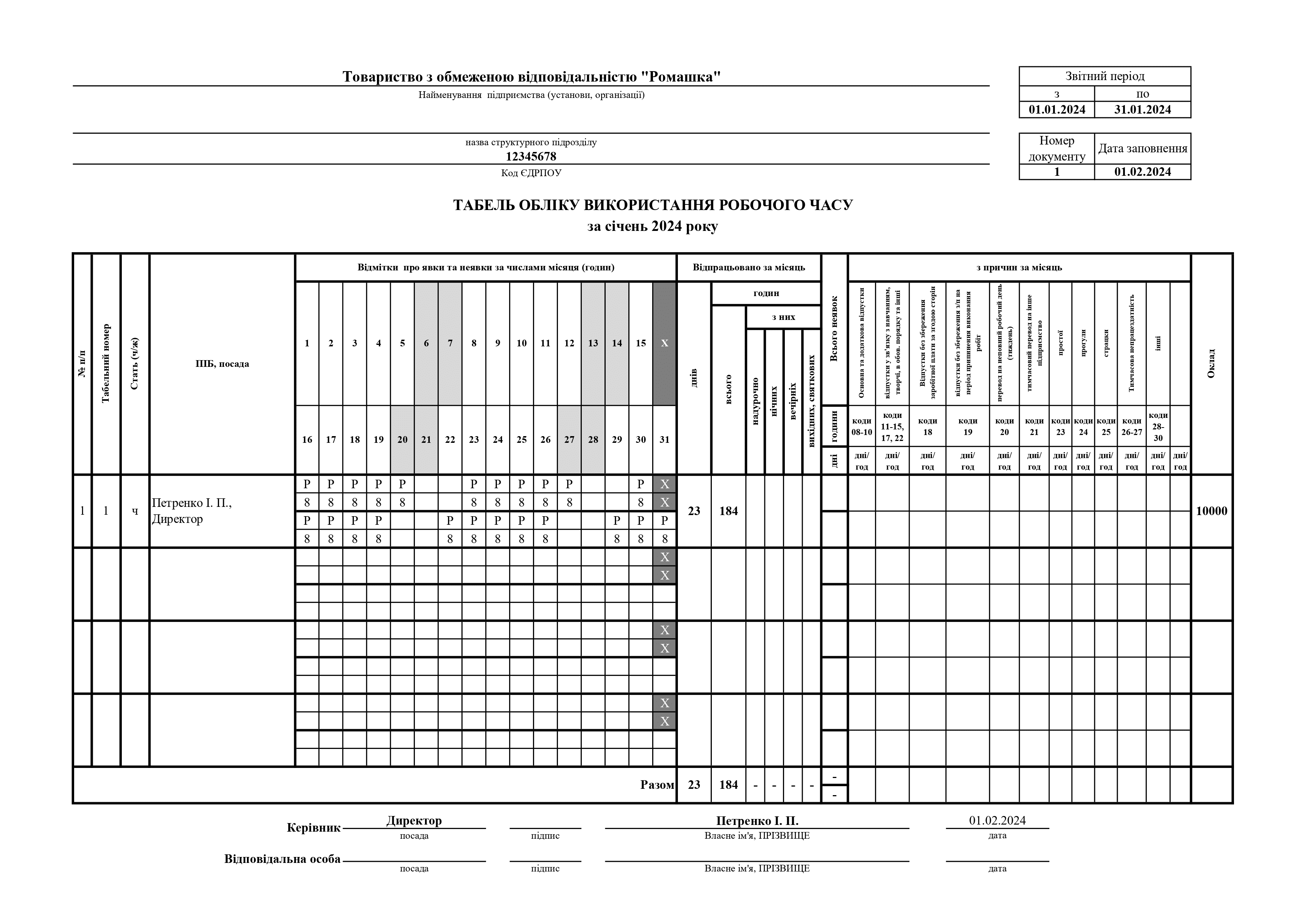

Завантажте заповнені по графіку п'ятиденного робочого тижня (8 год. щодня) табелі обліку робочого часу на весь 2024 рік в форматі Excel з формулами.

Табелі складені з врахуванням дії воєнного стану!

Увага!!! Інформація, наведена в статті, застаріла. Щоб розрахувати заробітну плату на основі актуального законодавства, скористайтесь нашими калькуляторами:

Увага!!! З 2011 року діє Єдиний соціальний внесок, в якому об'єднані перераховані нижче платежі, крім податку з доходів фізичних осіб. Детальніше читайте в статтях Єдиний соціальний внесок (ЄСВ) та Розміри єдиного соціального внеску. Для 2010 року та попередніх років можна використовувати інформацію, наведену нижче

Для кожного підприємця чи бухгалтера рано чи пізно постає питання: як правильно розрахувати податки та збори із заробітної плати того чи іншого працівника? Це зумовлено складністю нарахування зарплати в Україні та великою кількістю різних не завжди прозорих моментів у законодавстві. Спробуємо трохи розібратися з цією проблемою.Отже, на даний момент обов'язковими є такі види відрахувань із зарплати працівника:

- Збір до пенсійного фонду (ПФ)

- Збір до фонду соціального страхування з тимчасової втрати працездатності (ФСС ТВП)

- Збір до фонду соціального страхування на випадок безробіття (ФСС ВБ)

- Податок з доходів фізичних осіб (ПДФО)

Далі розберемося, як розраховується сума відрахування по кожному виду окремо.

Для початку декілька визначень:

- заробітна плата — це винагорода, обчислена як правило у грошовому виразі, яку власник або уповноважений ним орган сплачує працівникові за виконану ним роботу відповідно до трудового договору;

- основна заробітна плата — фонд основної заробітної плати включає нарахування винагороди за виконану роботу відповідно до встановлених норм праці (норми часу, виробітку, обслуговування, посадових обов'язків). Наприклад, це може бути оклад, оплата за договором, тощо. Докладніше всі види основної заробітної плати можна переглянути в п.2.1 Інструкції зі статистики заробітної плати;

- додаткова заробітна плата — це винагорода за працю понад установлені норми, за трудові успіхи, винахідливість, особливі умови праці. Фонд додаткової заробітної плати включає доплати, надбавки, гарантійні і компенсаційні виплати, передбачені чинним законодавством, премії, пов'язані з виконанням виробничих завдань і функцій. Докладніше всі види додаткової заробітної плати можна переглянути в п.2.2 Інструкції зі статистики заробітної плати;

- інші заохочувальні та компенсаційні виплати — включають винагороди та премії, які мають одноразовий характер, компенсаційні та інші грошові й матеріальні виплати, які не передбачені актами чинного законодавства або які провадяться понад встановлені зазначеними актами норми. Докладніше всі види заохочувальних та компенсаційних виплат можна переглянути в п.2.3 Інструкції зі статистики заробітної плати; Всі виплати, які не включаються до фонду заробітної плати можна дізнатися з п.3 Інструкції зі статистики заробітної плати

- вид нарахування — окрема частина основної чи додаткової заробітної плати, нарахована за певний вид діяльності. Наприклад, це може бути оплата за договором, оклад, щомісячна премія, доплата за заміщення, винагорода за раціоналізаторство та винахідництво, тощо;

- база оподаткування\збору — частина із загальної суми нарахування працівнику, з якої виконується нарахування величини податку\збору. Ця частина може бути повною сумою нарахування, або меншою за неї (деякі види нарахування не обкладаються певними податками\зборами);

Для обчислення величини податку\збору (надалі кожен податок чи збір будемо називати просто - податок) необхідно знати базу оподаткування, величину обмеження на базу оподаткування (зазвичай податки мають певне верхнє та нижнє обмеження на величину бази оподаткування), встановлені пільги для певних категорій працівників та алгоритм розрахунку. Складемо для кожного податку правила розрахунку.

Збір до пенсійного фонду (ПФ) у 2008 році розраховується дуже легко:

- база оподаткування включає в себе всі види нарахувань;

- верхнє обмеження на базу оподаткування складає п'ятнадцять прожиткових мінімумів для працездатних осіб і станом на 01.06.2010 р. дорівнює 13260,00 грн. (докладніше дивіться на сайті журналу Дебет-Кредит);

- пільги:

- алгоритм розрахунку:

ЗбірДоПФ = БазаОподаткування * 2%

Збір до фонду соціального страхування з тимчасової втрати працездатності (ФСС ТВП) (також відомий як "соцстрах")

- база оподаткування включає в себе всі види нарахувань за мінусом нарахувань, пов'язаних з тимчасовою втратою працездатності (лікарняних);

- верхнє обмеження на базу оподаткування складає п'ятнадцять прожиткових мінімумів для працездатних осіб і станом на 01.06.2010 р. дорівнює 13260,00 грн. (докладніше дивіться на сайті журналу Дебет-Кредит);

- пільги:

- алгоритм розрахунку:

Якщо (БазаОподаткування <= ПрожитковийМінімум) Тоді

ЗбірДоФССТВП = БазаОподаткування * 0,5%

Інакше

ЗбірДоФССТВП = БазаОподаткування * 1%

Кінець Якщо

Збір до фонду соціального страхування на випадок безробіття (ФСС ВБ) (також відомий як "безробіття", "фонд зайнятості")

- база оподаткування включає в себе всі види нарахувань;

- верхнє обмеження на базу оподаткування складає п'ятнадцять прожиткових мінімумів для працездатних осіб і станом на 01.06.2010 р. дорівнює 13260,00 грн. (докладніше дивіться на сайті журналу Дебет-Кредит);

- пільги: працівники-пенсіонери не підлягають страхуванню на випадок безробіття (Стаття 5 Закону України від 02.03.2000 р. № 1533-ІІІ)

- алгоритм розрахунку:

ЗбірДоФССВБ = БазаОподаткування * 0,6%

Податок з доходів фізичних осіб (ПДФО) (також відомий як "прибутковий податок")

- база оподаткування включає в себе всі основні види нарахувань за мінусом Податкової соціальної пільги;

- обмеження на базу оподаткування складає;

- пільги: діє податкова соціальна пільга (ПСП). Докладніше дивіться на нашому сайті статтю Податкова соціальна пільга

- алгоритм розрахунку:

ПДФО = БазаОподаткування * 15%

1) сумма оплаты за сделанную

1) сумма оплаты за сделанную работу (при сдельной системе), оклады;

2) премии, доплаты согласно колдоговора пред-я

3) начисления на ФОТ (ЕСВ)в размере, который зависит от класса риска пред-я

Допоможіть будь ласка

Був договір на місяць роботи. Бух говорить, що тільки після виплати домовленої суми, буде зареєстровано (хоч і через рік) цей договір та сплачено внески . Який порядок реєстрації договорів? Де, та час їх реєстрації?

(після чи до виплати коштів?)

Був договір на місяць роботи.

Був договір на місяць роботи. Бух говорить, що тільки після виплати домовленої суми, буде зареєстровано (хоч і через рік) цей договір та сплачено внески . Який порядок реєстрації договорів? Де, та час їх реєстрації?(після чи до виплати коштів?)

про соціальну податкову пільгу

Чи має право одинока мати,яка виховує двох дітей до 18 років скористатися пільгою в розмірі 100%,а не 150% як це передбачено законодавством?

Вважаю, що маєте

для одиноких батьків, чорнобильців 1-ї та 2-ї категорії, учасників бойових дій на території інших держав - 150% (705 грн 75 коп.) - Податковий Кодекс України

податкова соціальна пільга

Одинока мати виховую двох дітей до 18 років заробітна плата 2360,чи маю право на пільгу і в якому розмірі?

податкова соціальна пільга

Одинока мати виховую двох дітей до 18 років заробітна плата 2360,чи маю право на пільгу і в якому розмірі?

маєте в розмірі 100 % -941 грн

Запитання про податкову соціальну пільгу.

Мій чоловік є опікуном своєї племінниці,яка проживає з нами. Також в нас є спільна дитина. Отже, двоє дітей (100% на кожну дитину?), одна з яких підопічна (150% на підопічну?). Зарплата чоловіка перевищує 2640, а моя зарплата 2000. Чи можу я скористатись правом на податкову соціальну пільгу та в якому розмірі?

Платник сам вибирає, якою

Платник сам вибирає, якою пільгою він може користуватися.

Якщо одна з двох дітей підопічна, то це не дає права скористатися для цієї дитини підвищеним розміром соцпільги. Згідно із податковим кодексом сумувати пільги можна лише за умови, що одна з дітей - інвалід.

Вам краще вибрати звичайну пільгу на двох дітей - граничний розмір для такої пільги 1320*2=2640 грн, а розмір пільги 470,5*2=941 грн.

заробітна плата

як нарахувати податки та збори з мінімальної заробітної плати

Якщо є заява на соц.пільгу

((941,00*3,6%)-470,5)*15%.

3,6%-ЄСВ

470,5-соц.пільга

15%-ПДФО

Якщо заяви немає, то 470,5 не враховуємо взагалі

Дикретні

Добрий день! Скажіть, будь ласка, чи обкладається прибутковим податком сума допомоги по вагітності та пологах, і чи з неї утримуються і на неї нараховуються збори і внески в соціальні фонди у 2011 році.

яка буде допомоги по

яка буде допомоги по вагітності та пологах при мінімальній заробітній платі застосовується податкова соціальна пільга

Дикретні

Ні немає ніяких утримань. Докладніше перейдіть http://www.zponline.com.ua/comment/reply/9/805

Подскажіть будласка!

Подскажіть будласка!Якщо у найманого працівника з/п у січні склала менше мінімальної (брав відпустку за свій рахунок)то податкова соціальна пільга застосовується і в якому розмірі?

Завчасно дякую за відповідь!

ПСП завжди застосовується у

ПСП завжди застосовується у повному розмірі...я нічого не путаю, admin?

В 2011 році - оподатковуваний

В 2011 році - оподатковуваний дохід зменшується на 470,5 грн. при зарплаті менше 1320 грн. і написаній заяві на застосування пільги.

чи маю я право на соціальну

чи маю я право на соціальну пільгу як мати 2 дітей при зарплаті 3000грн

ні

ні

Отримананя довідки про податкові соціальні пільгі

Я ніде не працюю, не стою на біржі, двоє дітей, де отримати довідку, що я не отримую податкову соціальну пільгу.

довідка про соц.пільгу

в пенсійному фонді

в пенсійному фонді

в пенсійному фонді

ПСП

-підскажіть будь ласка, а то я не второпав або читати не вмію, чи всіх надурили на міліарди???

-коли читаю кодекс податковий ст 169, то чорним по білому:

...платник податку має право на зменшення суми

загального місячного оподатковуваного доходу, отримуваного від

одного роботодавця у вигляді заробітної плати, на суму податкової

соціальної пільги:

169.1.1. у розмірі, що дорівнює 100 відсоткам розміру

прожиткового мінімуму для працездатної особи (у розрахунку на

місяць), встановленому законом на 1 січня звітного податкового

року, - для будь-якого платника податку;

----ПСП тобто 100% прожиткового мінімуму, 100%х941грн = 941грн

---а коли подивитись ось тут http://kchp.com.ua/novoe/jak-zastosovu-tsja-podatkova-soc-alna-p-lga-u-2...

---тут пишуть!!! та й кругом!

При цьому, податкова соціальна пільга (ПСП) у 2011 році дорівнює:

100 % ПСП – 470 грн. 50 коп.;

150 % ПСП – 705 грн. 75 коп.;

200 % ПСП – 941,00 грн.

-вибачте але чим це можливо зрозуміти???

В прикінцевих положеннях

В прикінцевих положеннях кодексу про це сказано:

http://zponline.com.ua/node/64#comment-666

ПСП

дякую!

-яка добра штукенція!

-складається враження, що все хороше вони дописують на початок другого- свого панування, тобто кругом обіцяють- свої цяцьки-обіцянки навіть в законах понаписували, щоб тільки залишитись при владі ще на 5 років.

-

Добрий день, Всім! Якщо хто

Добрий день, Всім!

Якщо хто знає, як вірно виплатити прибутковий податок з суми нарахованих лікарняних за рахунок ФСС.

Для лікарняних відкрили особові рахунки. Прийшлося стикнутися з такою ситуацією, Фонд перерахував 720,00 грн. на особовий рахунок. З цієї суми 2% (14,40грн) єдиного внеску та прибутковий за мінусом соц пільги і єдиного соц. внеску

(720,00-470,50-14,40)15%=35,27 грн. Таким чином на руки отримувати суму 720,00-14,40-35,27 = 670,33.

Банк не приймає платіжки єдиного соцвнеску та прибуткового.

Це ж повний маразм!!!!!!!!!!!!!

Роз'ясніть цю ситуацію.

а чим це банк

а чим це банк аргументує?

можливо, потрібно іти до пенсійного за довідкою, що все правильно розраховано?

Мінімалка

В мене мінімальна заробітня плата я працюю на заводі, які податки я сплачую?

Як на рахунок пенсійного фонду чи сплачуються внески при мінімальній ЗП?

Податкова соціальна пільга

Підкажіть будь ласка чи маю я право на податкову соціальну пільгу, згідно Податкового Кодексу, якщо я працюю на підприємстві і отримую заробітну плату, і одночасно являюсь приватним підприємцем.

працівника прийнято на роботу

працівника прийнято на роботу 12 серпня 2010 основна заробітна плата 1050 грн., як розрахувати індексацію на січень 2011р.

податкова соціальна пільга

Буду вдячна.якщо підкажете відповідь на таке запитання. Я - мати трьох дітей. Працюю в школі. Користувалася пільгою по прибутковому податку. Та одного разу з моєї зарплатні зняли весь прибутковий податок, пояснивши це тим, що не помістилася у формулу. Про яку "формулу" йде мова? Гроші мені так і не повернули.

Цікава ситуація. Скоріше за

Цікава ситуація. Скоріше за все, Вас просто обманули. Напишіть письмову заяву із вимогою дати пояснення. А відповідь надрукуйте тут - ми перевіримо, чи законно це було зроблено.

податкова соціальна пільга

підкажіть, як буде вирішуватися питання в такому випадку. Я працюю на посаді методиста районного методичного кабінету(основне місце) та в школі на посаді вчителя(за сумісництвом). Маю двох дітей до 18 років. Заробітну плату нараховує та виплачує одна бухгалтерія (2300 грн і 400 грн.). При вирішенні питання про застосування податкової соціальної пільги буде рахуватися весь дохід разом? Чи за одним із місць роботи я маю право на таку пільгу?

Податкова соціальна

Податкова соціальна пільга застосовується лише за одним місцем роботи за вибором працівника.

Оскільки у Вас два місця роботи (хоча і один працедавець) - можете вибрати за будь-яким. При цьому з іншого місця роботи потрібно отримати довідку, що пільгою Ви не користуєтесь.

податкова соціальна пільга

Поясніть, будь-ласка, якщо я працюю одночасно на двох посадах в різних установах, а зарплату нараховує одна централізована бухгалтерія, то при застосуванні податкової соціальної пільги будуть рахувати зарплату і там і там?

ПСП застосовується тільки за

ПСП застосовується тільки за одним місцем роботи. Крім того, з іншого місця потрібно отримати довідку, що Ви не користуєтесь пільгою.

Як нарахувати відпускні???

Підскажіть будьласка, яку зарплату (нараховану чи виплачену) враховувати при розрахунку відпускних? І чи враховуються оплачені лікарнчні при розрахунку відпускних?

Cума відпускних

Cума відпускних розраховується на підставі "Порядку обчислення середньої заробітної плати", затверджений постановою КМУ від 08.02.95 р. № 100 виходячи з розміру середньоденної заробітної плати. Середньоденна заробітна плата визначається шляхом ділення сумарного заробітку за останні перед початком відпустки 12 календарних місяців або за менший фактично відпрацьований період на відповідну кількість календарних днів 12 календарних місяців або меншого відпрацьованого періоду.

Сума відпускних визначається як добуток розміру середньоденної заробітної плати і кількості календарних днів відпустки.

Згідно з п. 2 Порядку № 100 у загальному випадку розрахунковим періодом для визначення суми відпускних є 12 календарних місяців роботи, що передують місяцю надання відпустки.

У разі якщо працівник відпрацював на підприємстві, в установі менше року, середня заробітна плата обчислюється виходячи з виплат за фактично відпрацьований час, а саме з першого числа місяця після оформлення на роботу по перше число місяця, в якому надається відпустка.

При визначенні кількості календарних днів за розрахунковий період, що беруть участь у розрахунку відпускних, необхідно мати на увазі, що із загальної кількості календарних днів за розрахунковий період виключаються:

1) кількість святкових та неробочих днів, установлених ст. 73 КЗпП, що припадають на розрахунковий період;

2) період, протягом якого працівник відповідно до чинного законодавства або з інших поважних причин не працював і за ним не зберігався заробіток або зберігався частково. До таких періодів, зокрема, належать:

— відпустка за свій рахунок;

Сума лікарняних (тимчасова непрацездатність) включається до розрахунку відпускних

Помогите

Помогите пажалуста как обчислеть прибутковый податок для найманого працивныка його заробитна плата становить 941 грн.

ЄСВ = 941 × 3,6% = 33,88

ЄСВ = 941 × 3,6% = 33,88 грн.

Податкова соціальна пільга = 470,5 грн., оскільки з\п менша за 1320 грн. (думаю, працівник має право на отримання "звичайної" пільги)

ПДФО ("прибутковий") = (941 - 33,88 - 470,5) × 15% = 65,49 грн.

Процедура перерахунку за

Процедура перерахунку за попередні місяці.покажіть якщо можете на прикладі(наприклад перерахувати за грудень 2010)Податки то змінилися???

Допоможіть

Як перерахувуються податки за грудень 2010 року?

Уточніть, що значить

Уточніть, що значить "перераховуються"? На які рахунки перераховуються чи процедура перерахунку за попередні місяці чи ще щось?

Податкогва соціальна пільга

Поясніть, будь- ласка, як застосовувати соціальну пільгу в 2011році для багатодітної матері?(має 3 дітей до 18років, зарплата -2000грн.)

податкова соціальнА пільга

податкова соціальнА пільга в 2011році 470,50 на кожну дитуну. Якщо з/п не перевищює 3960(тобто 1320*3 дитини)

Зайдіть на сайт "Бухгалтер

Зайдіть на сайт "Бухгалтер 911".На ньому Ви можете знайти будь що, також і про соціальну пільгу на 2011 рік

Допоможіть будь ласка

Підкажіть будь ласка скільки відраховують відсотків різних податків із зарплати вчителя?

Щиро дякую за відповідь.

Налогообложение доходов физ. лиц не по основному месту работы

Помогите, пожалуйста, разобраться с таким вопросом. Я получаю заработную плату по основному месту работы, на которую насчитывается и уплачивается максимальная величина сбора в Пенсионный фонд. В дополнение к этому я получаю с октября 2010 года доход от нерезидента как независимый консультант по экономическим вопросам. Должен ли я регистрироваться плательщиком сбора в Пенсионный фонд и уплачивать дополнительный сбор сверх того, что платит мой работодатель? Заранее благодарю.

Податки та збори із зарплати та оподаткуванні гонорару

Доброго дня! Я збираюся працювати як консультант в міжнародному проекті. Зайнятість - 6 місяців на рік у середньому протягом 4 років. Якщо в моему контракті зарплата називається "гонорар", які податки я буду сплачувати? Чи правда, що гонорари, сплачені в межах грантів Єврокомісії чи інших міжнародних орг-цій, наданих Україні, можуть взагалі не підлягати податку на прибуток?

У разі, якщо в контракті зарплата так і називається "заробітна плата", але сплачується тільки в ті місяці, в які я працюю, тобто 50 відсотків часу, то які податки та збори повинні бути сплачені з цієї зарплати? Якщо в мене немає іншого місця роботи, то чи може ця робота із частковою зайнятістю розцінюватися як основна?

Дуже дякую заздалегідь за допомогу!

Я аспірантка заочної форми навчання

Доброго дня.

Я аспірантка заочної форми навчання(не отримую стипендію з бюджету). Працюю на повну ставку інженера в університеті.

Підскажіть будь-ласка при окладі 1092 грн. я маю право на податкову соціальну пільгу, але на яку конкретно: звичайну ПСП(50%)-434,50 грн. чи підвищену ПСП (150%)-651,75грн?

Наперед гарно дякую за відповідь.

Додати новий коментар