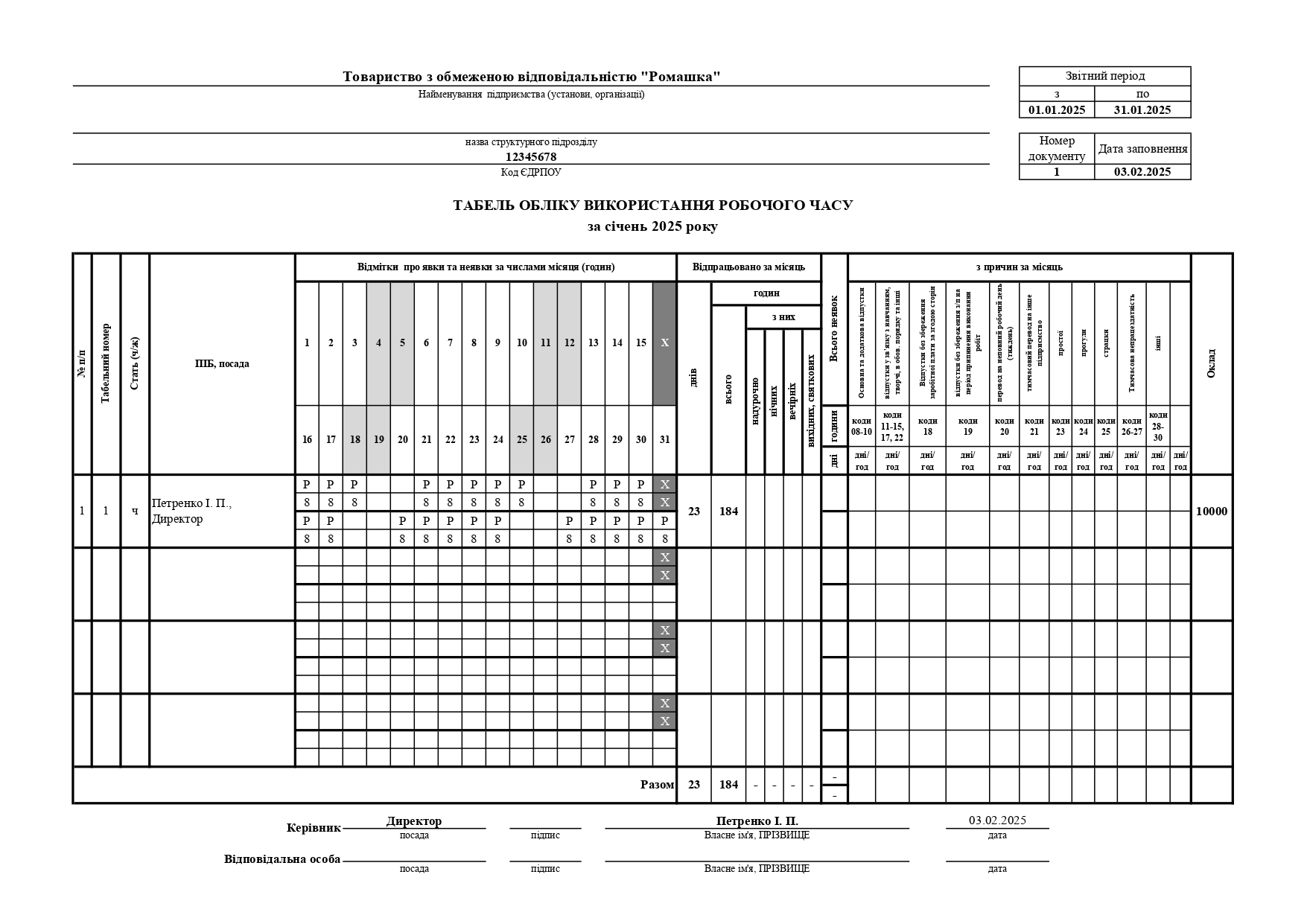

Завантажте заповнені по графіку п'ятиденного робочого тижня (8 год. щодня) табелі обліку робочого часу на весь 2025 рік в форматі Excel з формулами.

Табелі складені з врахуванням дії воєнного стану!

Починаючи з травня 2009 року відповідно до Постанови Кабінету Міністрів України №366 від 14.04.2009 року "Про сплату внесків на загальнообов'язкове державне пенсійне страхування фізичними особами - суб'єктами підприємницької діяльності, які обрали особливий спосіб оподаткування" всі фізичні особи - суб'єкти підприємницької діяльності, які працюють за фіксованим чи єдиним податком повинні сплачувати щомісячно не менше мінімального страхового внеску до Пенсійного фонду України.

Враховуючи розмір мінімальної заробітної плати у 2009 році мінімальний страховий внесок для зазначених осіб становить:

- травень-червень — 207,50 грн.;

- липень-вересень — 207,50 грн.;

- жовтень-листопад — 207,50 грн.;

- грудень — 207,50 грн.;

Особи мають право визначити для себе розмір страхового внеску, який перевищує мінімальний, але не може бути більшим 3331,62 грн (10035 грн × 33,2%). Щомісячний розмір страхового внеску визначається як різниця між визначеним особою розміром страхового внеску та частиною відповідного податку, що спрямовується органами Державного казначейства України до бюджету Пенсійного фонду України (42% від суми сплаченого єдиного податку). Сплата страхових внесків здійснюється у строки, визначені частиною шостою статті 20 Закону України "Про загальнообов'язкове державне пенсійне страхування", а саме — щоквартально, протягом 20 днів, наступних за останнім календарним днем звітного кварталу, а саме:

- за травень-червень — до 20 липня 2009 року;

- за липень-вересень — до 20 жовтня 2009 року;

- за жовтень-грудень — до 20 січня 2010 року;

Звітність до органів Фонду зазначеними особами подається щорічно до 1 квітня наступного за звітним роком за формою згідно з додатком 26 до Інструкції про порядок обчислення і сплати страхувальниками та застрахованими особами внесків на загальнообов'язкове державне пенсійне страхування до Пенсійного фонду України. Додаткова реєстрація в органах Фонду не проводиться, додаткова звітність не запроваджується. Сплата внесків здійснюється на рахунки органів Пенсійого фонду, відкриті до 1 січня 2004 року та на які перераховується частина єдиного та фіксованого податків, за місцем реєстрації цих осіб як страхувальників.

| Долучення | Розмір |

|---|---|

| Dodatok 26.doc | 38 КБ |

Чи я можу відмовитись від

Чи я можу відмовитись від пенції взагалі?В пф я не платила страховий внесок, у мене немає з чого платити.

Ні, не можете. Єдиний

Ні, не можете. Єдиний соціальний внесок є обов'язковим. Якщо у вас зараз немає з чого платити - як ви будете жити після виходу на пенсію? Держава гарантує мінімальну підтримку літніх людей, які не можуть заробити на своє існування, у вигляді пенсії.

Я тоже приватний

Я тоже приватний горе-підприемець(самозайманець).В свій час я зайняла кошти в борг і почала торгівлю на базарі.В мене не підприемство і навіть не палатка, у мене 2-х метровий стіл з якого я ледь виживаю.Коли на дворі мороз 30 градусів, сніг, вітер, дощ то хочеться плакати,а не платити пф. Мені 50 років, на роботу в моему віці влаштуватися не можливо.За оренду-заплатити,за місце-заплатити,за дорогу-заплатити, а в пф при всьому бажанні немає чим заплатити.Деяким підприємцям можливо це і не страшно,а для таких як я це просто жах.

Годі плакати - працюйте!

Годі плакати - працюйте!

ты идиот ?

ты идиот ?

Та він взагалі придурок,

Та він взагалі придурок, кончений

тебе объясняют что работать

тебе объясняют что работать не возможно при такой грабительской политике !

Я бачу тільки такі виходи із

Я бачу тільки такі виходи із ситуації, яка була описана в коментарі:

1. Змінити закони, керівництво та структуру влади - навряд чи вам це вдасться.

2. Знайти роботу - з огляду на вік теж складно.

3. Виїхати в іншу країну - дуже нелегко.

3. Почати займатися чимось іншим (розширити асортимент, підійти по іншому до підприємництва) - тобто, почати працювати.

Якщо ви бачите якісь інші виходи із даної ситуації - прошу поділитися - багатьом буде цікаво

пашел ты...

пашел ты...

давайте без образ... я ваш

давайте без образ...

я ваш коментар можу просто видалити, але не буду цього робити - він показує вашу грамотність і культуру. Можливо, тому у вас проблеми

Яка можить буть культура з

Яка можить буть культура з нашим правітільством і законами.............

Я теж не можу погодитись з

Я теж не можу погодитись з тим ,що всі повинні сплачувати однаково,незалежно від того до якої категорії Вас віднесла Податкова адміністрація,тому що в когось 1-а категорія,в когось 2-а і так далі.Обігові кошти різні,дохід різний,а тому можливість робити внесок теж різний.Потрібно про це говорити нашим Нардепам,щоб вирішили цю несправедливість,де та спілка підприємців,яка так активно розпочала з Податковим майданом,а потім всі почали готуватися до виборів,якщо ми-підприємці цього невирішимо, ніхто не допоможе в цій країні,половина закривається,інші переходять в тінь,де хто з неї невиходив(топ 200-фокус)й тому потрібно активних дій,щоб ми тут спокійно жили і працювали,сплачували податки і різні внески,щоб кожний з нас бачив,що його чекає в майбутньому.А так в нас законний лохотрон...

Я приватний підприємець, в

Я приватний підприємець, в мене прибуток менший ніж сума обов"язкових платежів, які потрібно сплатити, я працюю в збиток. що тоді робити? Я вважаю, що сплата в пенсійний це перебор, знайшли ще звідки з простих людей стягнути собі в кишеню, вони мені роботу надали чи якийсь стартовий капітал, як в інших країнах. Я молода, а де гарантія, що я дожию до пенсії, коли пенсійний вік тільки продовжують..........

Якщо підприємницька

Якщо підприємницька діяльність не приносить прибутку в таких умовах в державі - можливо, варто зайнятися чимось іншим?

например пойти просить на

например пойти просить на улицу ?

Наприклад, змінити вид

Наприклад, змінити вид підприємницької діяльності або знайти звичайну роботу. Просити на вулицю - це вже крайній випадок. До того ж, там всі місця зайняті )))

А роботу держава мені надала

А роботу держава мені надала після закінчення навчання, коли сама на себе заробляєш - та ще й державі плати не знати за що, податок я згідна, а от до пенсійного - ні. Я теж читала Закон " Про оподаткування" так от про пенсійний там нічого не сказано, він не належить до обов"язкових платежів підприємців.

ЄСВ - це не податок, а

ЄСВ - це не податок, а обов'язковий внесок. Такий внесок платиться в більшості країн світу, хоча не є податком.

Доброго дня! Якщо протягом

Доброго дня! Якщо протягом року ПП на приносило ніякого прибутку, і я не платив в пенсійний жодного разу, зараз хочу зарити ПП. Мені потрібно виплачувати цю суму, яка назбиралась за рік, в ПФ?

Якщо Ви сплачували податок в

Якщо Ви сплачували податок в налогову то довидеться сплачувати кошти в пенсійний фонд за ті місяці за які сплачували податок. Інакше не закриють.

ні, треба здати пустий звіт в

ні, треба здати пустий звіт в ПФ і копію Податкової декларації за 2011рік, про те що не було доходу.

подзвоніть в пенсійний, але

подзвоніть в пенсійний, але швидше за все що так.

я інвалід 3оі групи -отримую

я інвалід 3оі групи -отримую мінімальну пенсію, хочу зарееструватися як ФОП- ЯКІ ПОДАТКИ ЧИ ВНЕСКИ Я ПОВИННА ПЛАТИТИ В МІСЯЦЬ ЯКЩО Я ОБЕРУ СПРОЩЕНУ СИСТЕМУ ОПОДАТКУВАННЯ ???

Згідно ч.4 ст 4 ЗУ "Про збір

Згідно ч.4 ст 4 ЗУ "Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування". "Особи, зазначені у пункті 4 частини першої цієї статті (а саме фізичні особи - підприємці, в тому числі ті, які обрали

спрощену систему оподаткування), які обрали спрощену систему оподаткування, звільняються від сплати за себе єдиного внеску, якщо вони є пенсіонерами за віком або інвалідами та отримують відповідно до закону пенсію або соціальну

допомогу. Такі особи можуть бути платниками єдиного внеску виключно за умови їх добровільної участі у системі загальнообов'язкового державного соціального страхування."

Отже, якщо Ви будете платником єдиного податку, тобто обирете спрощену систему, то ви можете не платити єдиний соціальний внесок. ну єдиний податок доведеться платити.

Який штраф треба платити за

Який штраф треба платити за відсутність графіка відпусток найманого працівника

Доброго вечора)скажіть будь

Доброго вечора)скажіть будь ласка пенсіонер за пільгами хоче оформитися приватним підприємцем .скильки потрібно сплачувати в пенсійний ?чи матиме пільги щодо сплати?

Згідно ч.4 ст 4 ЗУ "Про збір

Згідно ч.4 ст 4 ЗУ "Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування". "Особи, зазначені у пункті 4 частини першої цієї статті (а саме фізичні особи - підприємці, в тому числі ті, які обрали

спрощену систему оподаткування), які обрали спрощену систему оподаткування, звільняються від сплати за себе єдиного внеску, якщо вони є пенсіонерами за віком або інвалідами та отримують відповідно до закону пенсію або соціальну

допомогу. Такі особи можуть бути платниками єдиного внеску

виключно за умови їх добровільної участі у системі

загальнообов'язкового державного соціального страхування."

Отже, якщо Ви будете платником єдиного податку, тобто обирете спрощену систему, то ви як пенсіонер за віком можете не платити єдиний соціальний внесок.

Інвалід працює у Фізичної

Інвалід працює у Фізичної особи підприємця на спрощеній системі оподаткування,який внесок ЄСВ із фонду він має платити,8,41% чи по класу ризику.Дякую

Підкажіть, будь ласка, чи

Підкажіть, будь ласка, чи потрібно здавати щоквартальний звіт в податкову, якшо я ФОП на єдиному податку 2 група без найманих працівників та доходу поки не отримую? що туди писати в такому разі? Тільки про сплату податку і все? Які ще звіти окрім щорічного до Пенсійного фонду слід подавати? Чи зобовязана я сплачувати до Пенсійного ЄСВ зараз? Дуже дякую

Звіт в податкову подавати

Звіт в податкову подавати потрібно. Також податкова не дуже охоче приймає звіти із "мінусом" - часто вимагають показати якийсь прибуток. В пенсійний - раз в рік. Сплачувати в пенсійний потрібно обовязково, але чітко немає пояснення, коли саме - головне, щоб до кінця року все було сплачено... Ще пошукаю щодо термінів сплати в пенсійний...

6. Страхувальники

6. Страхувальники зобов'язані сплачувати страхові внески,

нараховані за відповідний базовий звітний період, не пізніше ніж

через 20 календарних днів із дня закінчення цього періоду.

Базовим звітним періодом є:

для страхувальників, зазначених у пунктах 1, 2, 4 статті 14

цього Закону, - календарний місяць; ( Абзац третій частини шостої

статті 20 із змінами, внесеними згідно із Законом N 2505-IV

( 2505-15 ) від 25.03.2005 )

для страхувальників, зазначених у пункті 5 статті 14 цього

Закону, - квартал.

Стаття 14. Страхувальники

Страхувальниками відповідно до цього Закону є:

5) застраховані особи, зазначені в пунктах 3 і 4 статті 11 та

частині першій статті 12 цього Закону.

Стаття 11. Особи, які підлягають загальнообов'язковому

державному пенсійному страхуванню

Загальнообов'язковому державному пенсійному страхуванню

підлягають:

3) фізичні особи - суб'єкти підприємницької діяльності, у

тому числі ті, які обрали особливий спосіб оподаткування

(фіксований податок, єдиний податок, фіксований

сільськогосподарський податок), та члени сімей зазначених фізичних

осіб, які беруть участь у провадженні ними підприємницької

діяльності. { Абзац перший пункту 3 статті 11 із змінами,

внесеними згідно із Законом N 2856-VI ( 2856-17 ) від 23.12.2010 }

До членів сімей фізичних осіб - суб'єктів підприємницької

діяльності, які беруть участь у провадженні ними підприємницької

діяльності, належать: дружина (чоловік), батьки, діти та інші

утриманці, які досягли 15 років, не перебувають у трудових або

цивільно-правових відносинах з такою фізичною особою - суб'єктом

підприємницької діяльності, але разом з ним здійснюють

підприємницьку діяльність і отримують частину доходу від заняття

цією діяльністю;

4) особи, які забезпечують себе роботою самостійно -

займаються адвокатською, нотаріальною, творчою та іншою

діяльністю, пов'язаною з отриманням доходу безпосередньо від цієї

діяльності;

Чи вимагає закон сплачувати

Чи вимагає закон сплачувати ЄСВ фізичній особі-підприємцю, який перейшов зі спрощеної системи оподаткування на оподаткування на загальних підставах, доходу немає бо фактично бізнес зупинено.На який закон треба опиратися? Щиро дякую за вiдповiдь

Для підприємців на загальній

Для підприємців на загальній системі оподткування потрібно сплачувати ЄСВ не мене мінімального лише у місяці отримання доходу. Немає доходу - не потрібно платити ЄСВ та ПДФО

не треба платити, якщо не

не треба платити, якщо не хочете!!!

Роботодавець працівнику - я

Роботодавець працівнику - я не хочу платити пенсійні внески за тебе - вийдеш на пенсію - сам розберешся, де гроші брати на життя... І податок з доходів платити не хочу. І взагалі - навіщо ця держава, якщо я цього не хочу...

Такий у вас хід думки, чи я помиляюсь?

от СМІХОТАААААА!!!:) скільки

от СМІХОТАААААА!!!:) скільки запитань і майже жодних відповідей!!!! А ВИ ПОДАТКОВИЙ кодекс читали??? - ВСЕ, що НЕ ВХОДИТЬ до кодексу( а пенсійний фонд - не входить туди) - то сплачувати в пф НЕ обов;язково!!!- тобто добровільно!!!!- і можна подавати до суду якщо пф "наїзджає" ........отак-то!

Не вводьте людей в оману -

Не вводьте людей в оману - якщо маєте якісь докази, наведіть їх, а не голослівно заявляйте. Приведіть пункт закону, згідно якого сплачувати не потрібно. Можливо, маєте досвід судової практики по даному питанню?

Пенсію отримувати не меншу за мінімальну пенсію всі хочуть, а сплачувати пенсійні внески ніхто не бажає.

Щодо вимоги про сплату

Щодо вимоги про сплату пенсійних внесків у відповідності до п. 8 Прикінцевих положень ЗУ «Про загальнообов'язкове державне пенсійне страхування» до мене, платника фіксованого податку, у відповідності до ст. 14 Декрету КМУ Розділу IV Про прибутковий податок з громадян.

Відповідно до вимог Конституції України, Господарський кодекс України встановлює правові основи господарської діяльності та має на меті забезпечити зростання ділової активності суб'єктів господарювання, розвиток підприємництва і на цій основі підвищення ефективності суспільного виробництва та його соціальну спрямованість.

П. 2 ст. 55 ГК України визначено, що суб'єктами господарювання є громадяни України,... які здійснюють господарську діяльність та зареєстровані відповідно до закону як підприємці.

Пп. 1 та 4 п. 1 ст. 142 ГК України встановлено, що доход суб'єкта господарювання є показником фінансових результатів його господарської діяльності та держава може впливати на вибір суб'єктами господарювання напрямів та обсягів використання доходу через нормативи, податки, податкові пільги та господарські санкції відповідно до закону.

Ст. 52 ГК України підприємництво як вид господарської діяльності визначено як самостійна, ініціативна, систематична, на власний ризик господарська діяльність, що здійснюється суб'єктами господарювання (підприємцями) з метою досягнення економічних і соціальних результатів та одержання прибутку.

Пп.8 п. 1 ст. 10 ГК України визначено, що основним напрямком економічної політики, що визначаються державою, є «податкова політика, спрямована на забезпечення економічно обґрунтованого податкового навантаження на суб'єктів господарювання, стимулювання суспільно необхідної економічної діяльності суб'єктів, а також дотримання принципу соціальної справедливості та конституційних гарантій прав громадян при оподаткуванні їх доходів».

П. 1 ст. 17 ГК України механізмом державного регулювання господарської діяльності встановлені податки та визначено, що «Система оподаткування в Україні, податки і збори встановлюються виключно законами України. Система оподаткування будується за принципами економічної доцільності, соціальної справедливості, поєднання інтересів суспільства, держави, територіальних громад, суб'єктів господарювання та громадян.».

Закон України «Про систему оподаткування» визначає принципи побудови системи оподаткування в Україні, податки і збори (обов'язкові платежі) до бюджетів та до державних цільових фондів, а також права, обов'язки і відповідальність платників. Ст. 1 цього закону встановлено, що податки і збори (обов'язкові платежі), справляння яких не передбачено цим Законом, сплаті не підлягають. Будь-які податки і збори (обов'язкові платежі), які запроваджуються законами України, мають бути включені до цього Закону. Всі інші закони України про оподаткування мають відповідати принципам, закладеним у цьому Законі.

Ст. 4 ЗУ «Про систему оподаткування» встановлено, що платниками податків і зборів (обов'язкових платежів) є фізичні особи, на яких згідно з законами України покладено обов'язок сплачувати податки і збори (обов'язкові платежі).

Ст. 2 цього ж закону визначено поняття податку і збору (обов'язкового платежу) до бюджетів та до державних цільових фондів, системи оподаткування: «Під податком і збором (обов'язковим платежем) до бюджетів та до державних цільових фондів слід розуміти обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

Державні цільові фонди - це фонди, які створені відповідно до законів України і формуються за рахунок визначених законами України податків і зборів (обов'язкових платежів) юридичних осіб незалежно від форм власності та фізичних осіб.

Державні цільові фонди включаються до Державного бюджету України, крім Фонду гарантування вкладів фізичних осіб, Пенсійного фонду України.

Сукупність податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, що справляються у встановленому законами України порядку, становить систему оподаткування».

Відповідно до пп. 1 п. 1 та п. З ст. 11 ЗУ «Про підтримку малого підприємництва» встановлено, що «Для суб'єктів малого підприємництва в порядку, встановленому законодавством України, може застосовуватися спрощена система оподаткування бухгалтерського обліку та звітності, яка передбачає:

- заміну сплати встановлених законодавством податків і зборів (обов'язкових платежів), встановлених ЗУ «Про систему оподаткування», сплатою фіксованого податку...

Спрощена система оподаткування, бухгалтерського обліку та звітності може застосовуватися поряд з діючою загальною системою оподаткування, бухгалтерського обліку та звітності, передбаченою законодавством, на вибір суб'єкта малого підприємництва».

Таким чином, відповідно до законодавства України, встановлено дві системи оподаткування:

Перша, загальна система оподаткування доходу у відповідності до ЗУ «Про систему оподаткування», у якій:

- статтями 13 та 14 визначені загальнодержавні податки і збори (обов'язкові платежі), до яких належить і збір на обов'язкове державне пенсійне страхування;

- статтею 4 визначені платники податків і зборів (обов'язкових платежів) - фізичні особи, на яких згідно з законами України покладено обов'язок сплачувати податки і збори (обов'язкові платежі),

- статтею 6 встановлено, що об'єктом оподаткування для фізичних осіб є дохід.

Друга, спрощена система оподаткування доходу, яка передбачає собою заміну сплати встановлених ЗУ «Про систему оподаткування» податків і зборів (обов'язкових платежів) - сплатою фіксованого податку у відповідності до п.З ст. 11 ЗУ «Про підтримку малого підприємництва» та ст. 14 Розділу IV Декрету.

Відповідно до абз. 17 т; 18 та 19 пп. б п.1 Стаття 14. Декрету КМУ Розділу IV Про прибутковий податок з громадян (далі Декрет) «Доходи громадянина, одержані від здійснення підприємницької діяльності, що оподатковуються фіксованим податком, не включаються до складу його сукупного оподатковуваного доходу за підсумками звітного року, а сплачена сума фіксованого податку є остаточною і не включається до перерахунку загальних податкових зобов'язань такого платника податку або осіб, які перебувають з ним у трудових відносинах, чи членів його сім'ї, які беруть участь у підприємницькій діяльності. У разі сплати фіксованого податку платник такого податку звільняється від ведення обов'язкового обліку доходів і витрат.

Платник фіксованого податку, особи, які перебувають з ним у трудових відносинах, а також члени його сім'ї, які беруть участь у підприємницькій діяльності, звільняються від сплати нарахувань на фонд оплати праці, відрахувань та зборів на будівництво, реконструкцію, ремонт і утримання автомобільних доріг загального користування України, встановлених відповідно до Закону України "Про джерела фінансування дорожнього господарства України", податку на промисел, збору до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення, збору на обов'язкове соціальне страхування, збору до Фонду України соціального захисту інвалідів, а також: придбання торгового патенту згідно із Законом України "Про патентування деяких видів підприємницької діяльності".

Відповідно до норм абз.17 та 19 пп.б п.1 ст. Істатті 14. Розділу IV Декрету КМУ Про прибутковий податок з громадян платники спрощеної системи оподаткування доходу у вигляді фіксованого податку на дохід та у його складі платником збору на обов'язкове соціальне страхування, який входить до обох систем оподаткування:

- до загальної системи оподаткування доходу , збір на обов'язкове державне пенсійне страхування відповідно до пп. 16 п. 1 ст. 14 ЗУ «Про систему оподаткування»;

- до спрощеної системи оподаткування доходу у вигляді фіксованого податку відповідно до абз. 19 пп.бп.1 ст. 14 Розділу IV Декрету.

В обох системах оподаткування - і загальній, і спрощеній, - об'єктом оподаткування доходи підприємця, отримані ним від здійснення підприємницької діяльності (ст.6 ЗУ «Про систему оподаткування» та абз. 17 пп.б п. 1 ст. 14 Розділу IV Декрету).

Отже, якщо об'єктом оподаткування є доход, то сукупність податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, що справляються у встановленому законами України порядку з доходу, становить систему оподаткування: або загальну - відповідно до ст. 4 ЗУ «Про систему оподаткування», або спрощену - у вигляді сплати фіксованого податку відповідно до статті 14. Розділу IV Декрету КМУ Про прибутковий податок з громадян .

Закон України «Про систему оподаткування» визначає принципи побудови системи оподаткування в Україні, податки і збори (обов'язкові платежі) до бюджетів та до державних цільових фондів, а також права, обов'язки і відповідальність платників, як зазначено у преамбулі цього закону.

П. 10 ст. 1 ЗУ «Про систему оподаткування» встановлено, що «Всі інші закони України про оподаткування мають відповідати принципам, закладеним у цьому Законі», а саме:

1. спрощена система оподаткування, встановлена статтею 14. Розділу IV Декрету КМУ Про прибутковий податок з громадян, відповідає принципам, закладеним у ст. 1 ЗУ «Про систему оподаткування», а саме: «Податки і збори (обов'язкові платежі), справляння яких не передбачено цим Законом , сплаті не підлягають. Будь-які податки і збори (обов'язкові платежі), які запроваджуються законами України, мають бути включені до цього Закону» і тому пенсійні внески, щоб вони для підприємців стали обов'язковими відповідно до Закону України «Про загальнообов'язкове державне пенсійне страхування», необхідно внести до ст.14 ЗУ «Про систему оподаткування».

Визначення розміру внесків на загальнообов'язкове державне соціальне страхування, відповідно до п.4 ст. 21 «Основ законодавства України про загальнообов'язкове державне соціальне страхування» (далі «Основи»), залежно від його виду, встановлюється з кожного виду страхування у відсотках: для фізичних осіб - до сум оподатковуваного доходу (прибутку)». Ця норма ще раз незаперечно доказує, що якщо внески платяться від нашого доходу, то вони обов'язково повинні бути включені до системи оподаткування, у даному випадку - до спрощенної , у вигляді слати фіксованого податку відповідно до ст.14 Розділу IV Декрету;

2. спрощена система оподаткування відповідає принципам, закладеним у п.2 ст. 16 ЗУ «Про систему оподаткування», а саме: «Державні та інші цільові фонди (до яких відноситься і пенсійне страхування), які не передбачені цим Законом , мають своїм джерелом виключно прибуток підприємств, який залишається після сплати всіх податків і зборів (обов'язкових платежів), передбачених статтями 14 і 15 цього Закону. Відрахування до цих фондів здійснюються на добровільних засадах.».

Ст. 4 «Основ» пенсійне страхування визначене як один із видів загальнообов'язкового державного соціального страхування, а Пенсійний фонд - у відповідності до п.5 ст.6 «Основ» та у визначенні ст. 16 ЗУ «Про систему оподаткування» - як інший цільовий фонд, а не державний.

Тому страхові внески на загальнообов'язкове державне пенсійне страхування, які є цільовими загальнообов'язковими платежами та не включаються до складу податків, інших обов'язкових платежів, що складають систему оподаткування доходу - СПЛАТІ НЕ ПІДЛЯГАЮТЬ у зв'язку з тим, що ці страхові внески:

- відповідно ДО П. 4 СТ. 18 ЗУ «Про загальнообов'язкове державне пенсійне страхування», не підпадають під податкове законодавство;

- відповідно до ст. 1 ЗУ «Про систему оподаткування», як податки і збори (обов'язкові платежі), справляння яких не передбачено ним Законом та у зв'язку з тим, що будь-які податки і збори (обов'язкові платежі), які запроваджуються законами України, не включені до нього Закону та всі інші закони України про оподаткування і не відповідають принципам, закладеним у цьому Законі;

- відповідно до ст. 16 ЗУ «Про систему оподаткування», якою встановлено, що сплати в державні та інші цільові фонди, які не передбачені цим Законом і мають своїм джерелом виключно прибуток підприємств, який залишається після сплати всіх податків і зборів (обов'язкових платежів), передбачених статтями 14 і 15 цього Закону, можуть бути здійснені лише на добровільних засадах.

Таким чином, згідно із ст.142 ГК України, держава впливає на вибір суб'єктами господарювання напрямів та обсягів використання його доходу лише через податки, що означає - виключно через систему оподаткування: загальну або спрощену.

Інші способи, наприклад, через створення некомерційних самоврядних страхових фондів, (відповідно до ст. 14 Основ законодавства України про загальнообов'язкове державне соціальне страхування та страхових внесків, що не включаються до складу податків), та справляння інших обов'язкових платежів, що складають систему оподаткування і які не входять до системи оподаткування (відповідно до ст. 18 Закону України «Про загальнообов'язкове державне пенсійне страхування»), не відповідають нормам ст. 142 ГК України і тому є незаконними.

Тому якщо мною, як суб'єктом господарювання - підприємцем, який самостійно, ініціативно, систематично та на власний ризик здійснює господарську діяльність з метою досягнення економічних і соціальних результатів, одержано прибуток (дохід) у відповідності до ст. 52 та п. 2 статті 55 ГК України, з якого сплачено фіксований податок у відповідності до ст. 14 Розділу IV Декрету, і після оподаткування мого доходу державою залишається майно, отримане мною в результаті моєї підприємницької діяльності, то це майно, у відповідності до ст. 41 Конституції України та ст. 317 ЦК України, є моєю приватною власністю і належить тільки мені.

Пп. 4 та 6 ст. 41 Конституції України встановлено, що «Ніхто не може бути протиправно позбавлений права власності. Право приватної власності є непорушним.

Конфіскація майна може бути застосована виключно за рішенням суду у випадках, обсязі та порядку, встановлених законом.».

Тому тільки я, як власник, маю право розпоряджатися своїм майном на власний розсуд: чи вкласти його в підприємницьку діяльність, чи витратити на сім'ю, чи на «добровільних» засадах віддати навіть не державному Пенсійному фонду п.1 ст.71 ЗУ «Про загальнообов'язкове державне пенсійне страхування».

Тим більше, що і ст. 1 та ст. 16 ЗУ «Про систему оподаткування» визнається моє право як власника майна саме на добровільних засадах робити відрахування на загальнообов'язкове державне пенсійне страхування, яке не внесено до спрощеної системи оподаткування, на якій я працюю і сплачую податки згідно із ст. 14 Розділу IV Декрету.

Крім того, страхові внески нараховуються на загальнообов'язкове державне пенсійне страхування для осіб, зазначених у п. 5 ст. 14 Закону України «Про загальнообов'язкове державне пенсійне страхування» (фізичних осіб - суб'єктів підприємницької діяльності, у тому числі ті, які обрали особливий спосіб оподаткування (фіксований податок, єдиний податок, фіксований сільськогосподарський податок, придбали спеціальний торговий патент), та членів сімей зазначених фізичних осіб, які беруть участь у провадженні ними підприємницької діяльності (п. З ст. 11 Закону «Про загальнообов'язкове державне пенсійне страхування») - на суми доходу, отриманого від відповідної діяльності, що підлягає оподаткуванню податком на доходи фізичних осіб (п. 9 ст. 19 «Про загальнообов'язкове державне пенсійне страхування»), а платники фіксованого податку, суб'єкт малого підприємництва, фізична особа-підприємець, у відповідності до абз. 17 пп. б п. 1 ст. 14 Розділу IV Декрету доходи громадянина, одержані від здійснення підприємницької діяльності, що оподатковуються фіксованим податком, не включаються до складу його сукупного оподатковуваного доходу за підсумками звітного року, а сплачена сума фіксованого податку є остаточною і не включається до перерахунку загальних податкових зобов'язань. І таким чином, у платника фіксованого податку немає доходу, що підлягає оподаткуванням податком на доходи фізичних осіб і тому знову немає об'єкту нараховування страхових внесків на загальнообов'язкове державне пенсійне страхування для осіб, зазначених у п. 5 ст. 14 Закону «Про загальнообов'язкове державне пенсійне страхування».

Таким чином, якщо управління Пенсійного фонду України навіть спробує у незаконний спосіб створити ВИМОГУ - «обов'язкову до виконання» - про сплату не обов'язкового для мене пенсійного внеску, то стягувати кошти з підприємця, тобто конфіскувати його майно, доведеться виключно за рішенням суду, на підставі норм, передбачених ст. 41 Конституції України, проти яких є досить аргументів, що ця ВИМОГА є злочинною дією проти мене, власника цього майна.

Тим більш, що за протиправні діяння органів державної влади по відношенню до підприємця передбачена відповідальність п. 2 ст. 20 Закону України «Про систему оподаткування», якою передбачено, що за стягнення податків і зборів (обов'язкових платежів), які не передбачені цим Законом, посадові особи державних податкових органів та інших державних органів несуть відповідальність згідно з законами України. Крім того, п. 5 ст. 19 ГК України передбачено, що «Незаконне втручання та перешкоджання господарській діяльності суб'єктів господарювання з боку органів державної влади, їх посадових осіб при здійсненні ними державного контролю та нагляду забороняються».

Крім того, відповідно до пп.4 п.8 Прикінцевих положень ЗУ «Про загальнообов'язкове державне пенсійне страхування» встановлено, що:

«4) фізичні особи - суб'єкти підприємницької діяльності, які обрали особливий спосіб оподаткування (фіксований податок, єдиний податок... на період дії законодавчих актів з питань особливого способу оподаткування сплачують страхові внески в порядку, визначеному цим Законом.

Сума страхового внеску встановлюється зазначеними особами самостійно для себе... При цьому сума страхового внеску з урахуванням частини фіксованого або єдиного податку, що перерахована до Пенсійного фонду України, повинна становити не менше мінімального розміру страхового внеску за кожну особу та не більше розміру страхового внеску, обчисленого від максимальної величини фактичних витрат па оплату праці найманих працівників, грошового забезпечення військовослужбовців, осіб рядового і начальницького складу, оподатковуваного доходу (прибутку,) загального оподатковуваного доходу, з якої сплачуються страхові внески».

Отже, вимагати у обов'язковому порядку сплатити страхові внески на загальнообов’язкове державне пенсійне страхування, які є цільовими загальнообов’язковими платежами до цільового страхового фонду та не включаються до складу податків, інших обов’язкових платежів, що складають систему оподаткування доходу та на які не поширюється податкове законодавство, не тільки заборонено ст. 19 ГК України та ст. 41 Конституції України, а ще й є злочином, який носить ознаки складу злочину, передбаченого численними статтями Кримінального кодексу України, а саме:

- ст.364. Зловживання владою або службовим становищем;

- ст.365. Перевищення влади або службових повноважень;

- ст.206. Протидія законній господарській діяльності.

P.S. До речі, нічого не заважає нашим «МУЖАМ» від органік законодавчої влади внести внески на загальнообов'язкове державне пенсійне страхування до системи оподаткування, щоб їх сплата для нас, підприємців, була обов'язковою, але вони цього не роблять, бо тоді за всі ці «художества» буде відповідати держава, а дуже не хочеться... Тому і зробили із Пенсійного Фонду «неприбуткову самоврядну організацію» (кредитну спілку чи торгову біржу, іншими словами, піраміду) - і ніяких проблем та обов'язків.

А роботу держава мені надала

А роботу держава мені надала після закінчення навчання, коли сама на себе заробляєш - та ще й державі плати не знати за що, податок я згідна, а от пенсійного - ні. Я теж читала Закон " Про оподаткування" так от про пенсійний там нічого не сказано, він не належить до обов"язкових платежів підприємців.

Я-підприємець-спрощенець

Я-підприємець-спрощенець військовий пенсіонер за віком,69 років. Чи повинен я сплачувати внески у Пенсійний Фонд??

Ні, не повинні. Пенсіонери -

Ні, не повинні. Пенсіонери - підприємці на спрощеній системі оподаткування за віком звільнені від сплати ЄСВ не менше мінімального.

Я ФОП, сплачую податки по

Я ФОП, сплачую податки по спрощеній системі оподаткування. На місяць йду у відпустку за власний рахунок, скажіть будь ласка, які податки я повинен сплачувати за цей період, а які ні? Єдиний податок (107грн) - не сплачую, а внесок в ПФ - сплачую чи ні? Дайте відповідь, будь ласка, зсилаючись на нормативні документи. Дякую за відповідь!

як зберегти свідоцтво а

як зберегти свідоцтво а бізнес згорнути?

Доброго дня! Я - ФОП. Якщо я

Доброго дня! Я - ФОП. Якщо я приймаю на роботу людину на півставки, то яка повинна бути сума внеску до ПФ (стосовно її заробітньої плати)?

3,6% утримано ЄСВ від

3,6% утримано ЄСВ від нарахованої заробітної плати + відсоток в залежності від класу професійного ризику нараховано ЄСВ. Майте на увазі, що якщо працівник працює на півставки, то й стаж іде наполовину...

Дайте роз'яснення: хто такий

Дайте роз'яснення: хто такий песіонер за віком? Чи може вважатись песіонерм за віком людина, яка отримує пенсію та досягла пенсійного віку? Якщо так, тоді військовий пенсіонер, який досяг пенсійного віку вважається пенсіонером за віком? Якщо ні, тоді поясніть: хто такий військовий пенсіонер - він НЕ пенсіонер взагалі???

З таким питанням зверніться

З таким питанням зверніться до пенсійного фонду ("гаряча" лінія 0-800-503-753 - безкоштовно зі стаціонарних телефонів, або по областях - Телефони "гарячих" ліній головних управлінь Пенсійного фонду України)

Тимчасово нема надходжень

Тимчасово нема надходжень я,фіз,ос. на спрощенній сис-мі,ЕСВ не заплатила,вичитала,що Пенс. можуть пропонувати мені перейти на загальну сис-му,що тоді я платитиму.?Дякую за відповідь.

Якщо відсутній дохід - то

Якщо відсутній дохід - то нічого плати не потрібно, лише раз в рік - звіт. Але не забувайте, що всі "єдинники" повинні сплачувати ЄСВ не менший за мінімальний, за ті місяці, коли були на спрощеній системі оподаткування.

Доброго дня.Я військовий

Доброго дня.Я військовий пенсіонер,тепер приватний підприємець на загальній формі оподаткування,чи повинен я сплачувати внески до пенсийного фонду?

Додати новий коментар